文:申万宏源宏观 李慧勇、王健、余子珍

结论或投资建议:

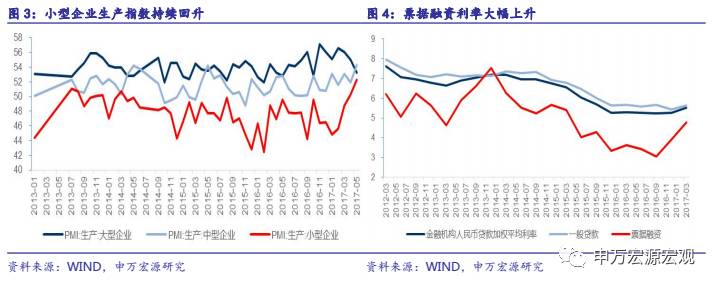

小型企业PMI指数已连续回升。5月制造业PMI持平于51.2,但大型和小型企业的PMI显著分化。大型企业的PMI连续两月回落,但小型企业PMI则连续三个月回升,至5月的51。小型企业PMI持续回升的原因主要有以下几个方面:

一是出口改善使得小企业更加受益。全球经济小幅回暖带动出口改善,从出口结构来看,小企业将受益更多。1)由于国内的市场分割和行政限制,大型企业尤其是国有企业在国内市场处于优势地位,小企业不得不更多依赖出口。2)中国的出口结构仍以劳动密集型产业为主,小企业更多从事这类可贸易商品的生产。从PMI新出口订单指数来看,大企业由2月的52.1回落至5月的50.9,而同期小企业则由41.9显著提升至51.8。

二是小企业受到的生产端限制或有所松动。去产能的过程中,小企业的生产活动将受到更大的冲击。但随着去产能力度的弱化,小企业的生产积极性有所提升。大型企业的PMI生产指数由2月的56.6降至5月的53.3,但同期小企业的PMI生产指数则由45.6提升至52.3。

三是PPI与CPI的剪刀差收窄。PPI与CPI的剪刀差收窄,对于下游企业的盈利有所支撑。而小企业应更多集中在中下游,受到原材料成本端的拖累在减弱。

但是值得注意的是,监管和政策收紧对小企业的冲击更大,但小型企业的景气度仍持续回升。从目前的监管和政策冲击来看,中小银行受到的流动性更大,而大行的流动性则相对充裕。这将对中小企业的融资成本产生更大的冲击。从贷款利率来看,票据融资的利率由2016年四季度的3.9%大幅提升至2017年一季度的4.77%,提高了87个BP;而同期一般贷款利率仅上升19个BP。而票据融资应主要针对中小企业。这也意味着,中小企业受到监管和政策的冲击更大。而与此同时,小型企业的PMI指数则连续回升,或许在一定程度上反映出当前的融资成本上升对实体经济的影响尚有限。

正文:

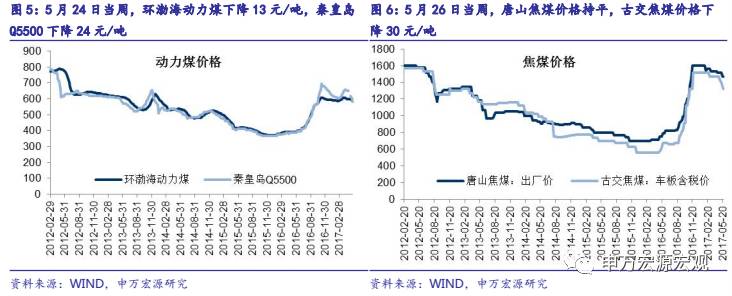

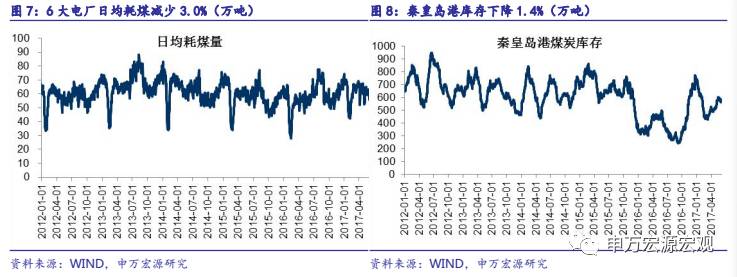

1 上游行业

煤炭:需求下降,库存减少,价格下降。本周6大电厂日均耗煤量减少,环比减少3.0%。秦皇岛港煤炭库存下降1.4%。5月24日当周,环渤海动力煤价格下降13元/吨至580元/吨,秦皇岛Q5500下降24元/吨至581元/吨。5月26日当周,唐山焦煤价格持平,古交焦煤价格下降30元/吨。据申万宏源煤炭组观点,短期内无政策性风险,但是当前煤炭供给处于偏宽松状态,因此煤价将会继续下跌。“迎峰度夏”煤炭需求旺季来临,预计因此下游采购积极性会较前期有所增加,但是短期无法扭转供需格局。

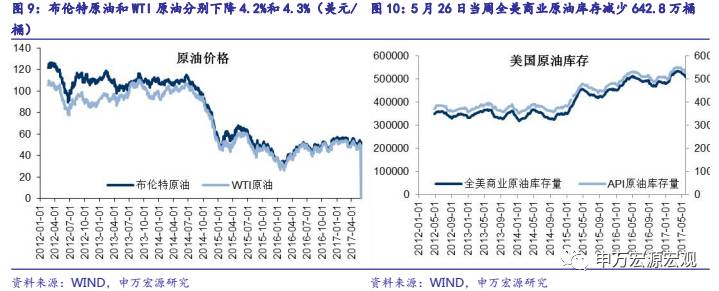

原油:布伦特原油和WTI原油价格下降。本周布伦特原油价格降至49.95美元/桶,环比下降4.2%。WTI原油价格为47.66美元/桶,环比下降4.3%。原油期货价格创下了三个多星期以来的最低收盘价,在本周的整体交易中也创下了一个月以来的最大单周跌幅,原因是美国原油产量的增长以及美国总统唐纳德·特朗普(Donald Trump)退出巴黎气候协定的决定加深了市场有关全球原油供应过剩压力将持续存在的担忧情绪。5月19日当周EIA原油库存5.10亿桶,较前一周减少642.8万桶,连续八周下滑,为3月以来最低;API原油减少867万桶至5.30亿桶。5月26日当周,美国石油活跃钻井数增加11口至733口,连续20周录得增加,增加了美国原油产量回升的忧虑情绪。

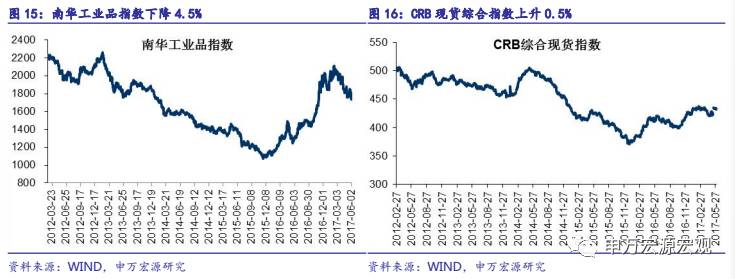

铁矿石:价格下跌,库存减少。本周铁矿石价格下跌1.0%。库存减少0.2%。CRB指数:本周CRB现货指数上涨0.5%。

有色:铜、铝和锌价格下降,库存减少。截至6月1日,LME铜、铝和锌价格分别下降0.5%、1.4%和2.5%。本周铜、铝和锌库存分别减少4.1%、1.1%和1.4%。

农产品:蔬菜价格上涨,水果和猪肉价格下降。本周农业部28种重点监测蔬菜价格上涨0.6%,7种重点监测水果价格下降0.5%,猪肉价格下降1.8%。

2 中游行业

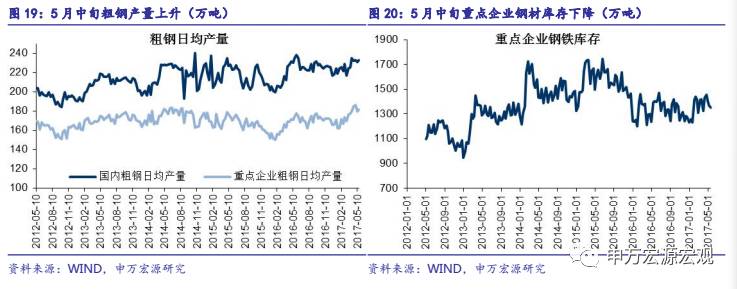

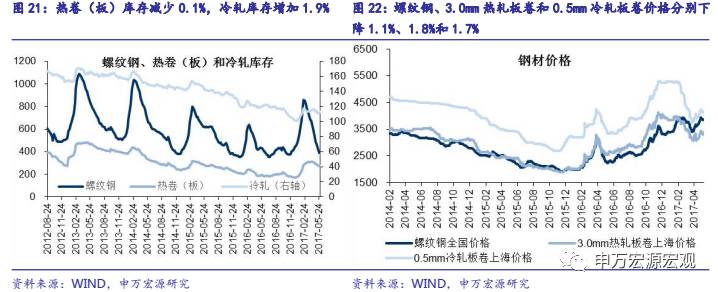

钢铁:开工上升,价格下降,库存减少。本周高炉开工率上升1.1个百分点。Myspic综合钢价指数环比下降0.8%。螺纹钢、3.0mm热轧板卷和0.5mm冷轧板卷价格分别下降1.1%、1.8%和1.7%。热卷(板)库存减少0.1%,冷轧库存增加1.9%。据申万宏源钢铁组观点,节前钢材供应偏紧,库存下降短期价格仍将震荡趋强。从生产企业方面来看,目前市场资源方面消化明显,加之钢坯方面的表现尚处于震荡状态,因此对于市场保持的的挺价心态并未有明显的松懈。贸易商方面反应,节前下游订单有所增多,现货规格紧张,表明在地条钢清理加快及环保督查不断加码的情况下,短期钢材供应偏紧,对钢价同样有所支撑。

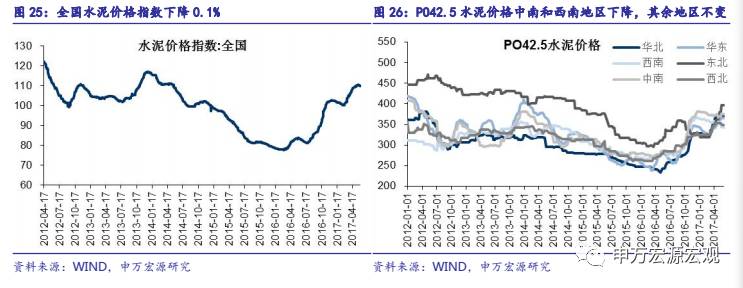

水泥:价格下降。本周全国水泥价格指数环比下降0.1%,PO42.5水泥价格中南和西南地区下降,其余地区不变。

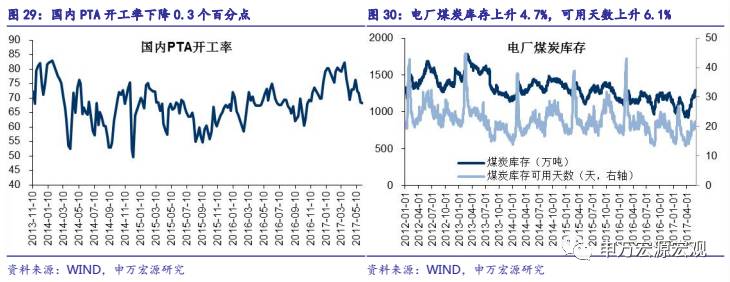

化工:价格上升,PTA开工率下降。国内PTA开工率下降0.3个百分点。5月28日当周,涤纶长丝价格下降,华东地区PTA价格上升0.2%。5月28日当周,华东地区尿素价格上升2.2%,磷酸一铵价格持平,MDI价格下降。

电力:库存总量增加,可用天数增加。电厂煤炭库存上升4.7%,至1286.4万吨。可用天数上升6.1%,至21.23天。

3 下游行业

房地产:地产销售减少,土地成交面积上升,供应面积上升。6月1日当周,30大中城市商品房日均成交面积下降,其中一、二线城市下降,三线城市上升。5月28日当周,100大中城市土地成交面积上升,供应面积上升。

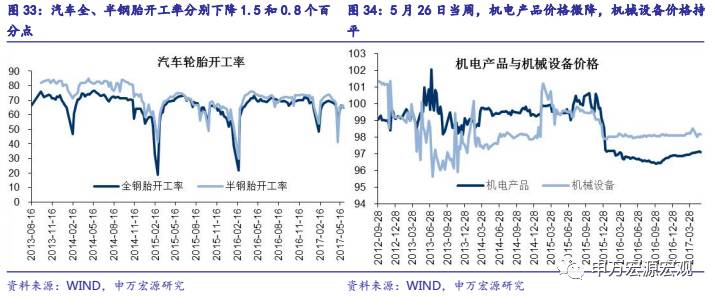

汽车:今年车市整体低迷,开工率下降。根据乘联会6月2日发布的报告,今年以来,国内整体车市销量处于较为低迷的趋势,近日,陆续开始有车企实施车型官方价格降价措施。汽车生产方面,本周汽车全、半钢胎开工率分别下降1.5和0.8个百分点。

家电:线上、线下销售均下降。据奥维数据,5月28日当周,冰箱、洗衣机、冰柜和空调线下销量分别为13.0万台、10.4万台、1.7万台和26.2万台,环比分别变化-26.5%、-33.2%、-13.0%和-50.2%;白电四大类线上销量分别为22.5万台、16.5万台、3.9万台和36.7万台,环比分别变化-11.1%、-15.6%、-21.5%和-30.9%。

机械设备:5月26日当周,机电产品价格微降,机械设备价格持平。

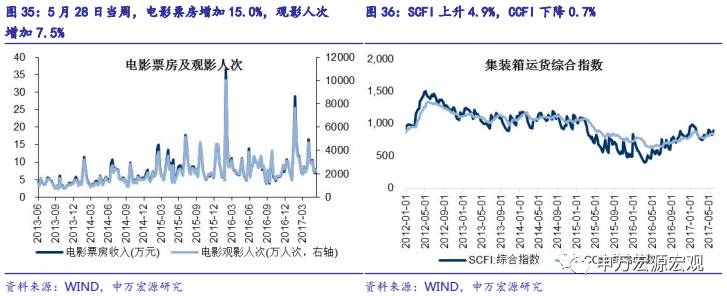

休闲消费:电影票房及观影人次增加。5月28日当周,电影票房增加15.0%,观影人次增加7.5%,导致院线票房增加的主要原因新上映影片《加勒比海盗5:死无对证》以46833万票房遥遥领先,贡献当周票房的59%,影片《摔跤吧!爸爸》、《异星觉醒》等票房贡献紧随其后。

交通运输:BDI指数下降,SCFI指数上升,CCFI指数下降。本周BDI指数下降9.0%,SCFI上升4.9%,CCFI下降0.7%。煤炭运价下降:本周CBCFI煤炭综合指数下降2.2%,其中CBCFI秦皇岛-广州运价下降1.8%,秦皇岛-上海运价下降2.6%。

相关研究

1.20170530,成本恶化拖累企业盈利——国内中观周度观察(05.22-05.26)

2.20170521,工业生产偏弱 土地市场降温——国内中观周度观察(05.15-05.19)

3.20170515,与13年相比 政策趋紧对经济的影响——国内中观周度观察(05.08-05.12)

4.20170508,环保限产约束钢企 车市走弱生产大降 ——国内中观周度观察(05.01-05.05)

5.20170501,政策趋紧的冲击显现——国内中观周度观察(04.24-04.28)

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。