文 | 马硕

为马硕打Call

选基金时看历史业绩,以及看基金经理都不是那么靠谱。

持续买入当年年度金牛基金,这种策略并不能保证比整体基金强。

基金经理很关键,但是基金经理太容易变动,不确定性太大了,所以干脆用脚投票。

买基金看经理,这是大部分人的共识。这个逻辑没毛病,基金必须有个掌舵的,在一只基金所规定的投资范围内,投资什么行业,投资什么具体公司,大部分都是基金经理拿主意(非被动管理类型的偏股型基金),基金表现的好坏由这些投资标的表现决定的,所以基金经理至关重要。就像一家公司的CEO,在公司经营许可的范围内,指挥公司生存和发展。

到任意一家基金公司官网看首页的大图,只要有新基金的推荐,其中都少不了基金经理浓墨重彩的一笔,有名的基金经理会让基金的募集更加顺利。兴全合宜的一天300多亿,谢治宇功不可没;之前的东方红睿玺王延飞也是重点介绍对象,这只基金一天募集180亿。那些获得了金牛基金荣誉的基金经理,他们的基金确实更好卖,就像是一个获得奥斯卡最佳主角的演员一样,片酬更高,票房更有保障,合作邀约更多。

这些获奖的基金经理未来能够有更好的表现吗?如果持续地买入金牛基金,会获得超越市场平均的收益吗?

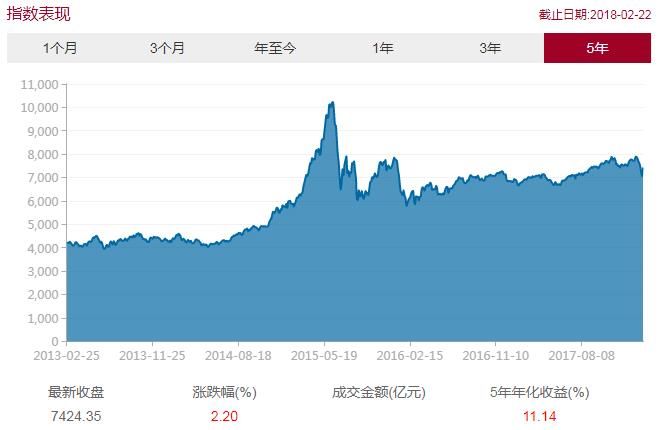

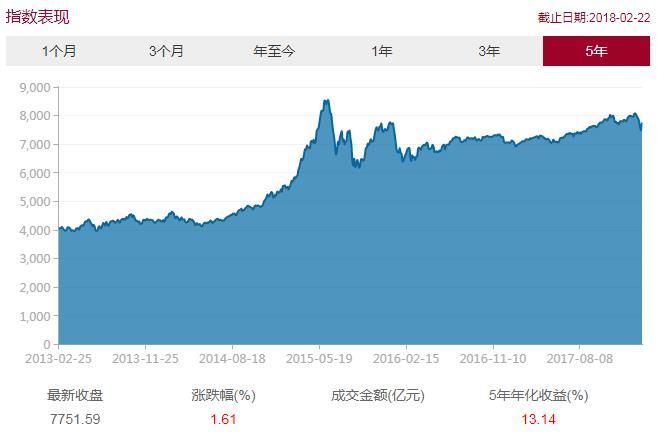

中证金牛基金指数

在对比之前,先看看市场平均水平:2013年2月21日,沪深300指数收盘在2610.55,5年后的2018年2月22日,沪深300指数收盘在4052.73,5年上涨了55.24%,年复合增长率是9.20%,还要考虑沪深300最近几年大约1.5%~2%的股息率,那沪深300最近5年的年复合增长率大概在10.7%~11.2%,为了方便起见,我们就取11%作为参照。

中证指数有限公司编制了一些基金的指数,可以直观地展现出不同特征基金的总体表现。先介绍两个指数,一个是中证金牛股票型基金指数,它的样本由最近五年获评的年度开放式股票型金牛基金组成。另一个是中证金牛混合型基金指数,它的样本由最近五年获评的年度开放式混合型金牛基金组成。并且每年4月金牛基金评选结果揭晓之后,根据相应获奖结果进行指数的样本调整,也就是说会持续地买入获奖基金。结果会怎样呢?

(来源:中证指数有限公司)

(来源:中证指数有限公司)

中证金牛股票型的5年年化收益是12.55%,中证金牛混合型的5年年化收益是10.65%,这两种偏股型基金综合看,平均水平是11.6%,仅比沪深300最近5年的11%高不到1个百分点。但是还要考虑到这个指数的样本基金每年都要进行调整,它仅仅是选取最近5年的年度基金,5年以外的就要被调整出去了。考虑到基金的申购费和赎回费那就和11%相差不大了。

中证股票型基金指数

如果不考虑金牛基金,所有的股票型基金(包含主动管理和被动管理)分散买入呢?

这就是中证股票型基金指数,这个指数的最近5年的年化收益率是11.14%。

所有混合型基金也有一个指数,叫中证混合型基金指数,它最近5年的年化收益率是13.14%。

两个加起来做简单的平均是12%左右。从最近5年看,整体偏股型基金(混合+股票)水平,要比精选金牛基金还要好一点。是不是有一些意外?那些金牛基金经理的表现为什么还不如整体基金平均水平?

经理频繁变更

我总结了最近5年的年度股票型基金金牛奖,2017年度的奖项还未公布。

2012年度当时那些基金经理的情况:

2013年度当时那些基金经理的情况:

2014年度当时那些基金经理的情况:

2015年度当时那些基金经理的情况:

2016年度当时那些基金经理的情况:

以上就是最近5年的股票型年度金牛基金的基金经理现在的状态,大部分已经离职,还在任的一部分是当年临时上任,明显是因为上一个基金经理要走了,新的来交接。那些还在任的基金经理也很难在下一个年度继续获得金牛奖。我只统计了股票型基金,有兴趣你可以查查混合型基金的基金经理现状,也是差不多的。

并非所有基金的基金经理都是换来换去,但大部分就是如此。基金经理一旦成名就很难不离职,私募基金很多知名大佬就是从公募跳出来的。就像是奥斯卡的影帝一样:片酬更高,票房有保障,合作邀约更多。这两年在私募圈风生水起的邓晓峰,原来就是博时主题行业的基金经理,现在是高毅资产首席投资官。

持续买入当年年度金牛基金,这种策略并不能保证比整体基金强,中证金牛基金指数已经说明了这个问题。其原因有基金经理离职的因素,也有市场风格切换的原因,还有其他多种因素影响。总之,选基金时看历史业绩,以及看基金经理都不是那么靠谱。

总结

对于主动管理的基金而言,基金经理的重要性不言而喻。而已被证明是优秀的基金经理,他的离职对一只基金不会是好消息,优秀的人往往容易离职,毕竟人往高处走。那怎样在一个基金经理还没有被证明之前就发掘出来呢?很难。没有多年业绩的支撑,又何谈优秀不优秀。

基金经理很关键,但是基金经理太容易变动,不确定性太大了,所以干脆用脚投票。而被动管理的指数型基金就不涉及这种顾虑。指数基金的任务就是跟踪标的指数,不需要管理人挑选个股,就按照指数成分股以及成分股的权重配置就好。基金经理的变更不会改变指数基金的投资方向和投资任务,甚至可以说指数基金有没有基金经理都无所谓。

为了追求确定性,减少判断的干扰因素,不如就放弃考虑基金经理,直接选择那些不受人为因素影响的指数基金或许更加理性。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。