8月中旬以来,市场再度上演成长股行情,投资者对于成长风格的关注度越来越高——什么是成长策略?不同的成长策略之间有什么区别?该如何布局?这些也是我自己今年以来时常思考的问题。今天讲讲自己对于成长投资的定位,也讲讲同样的成长型基金中不一样的成长属性,希望能够帮助大家更好地做好成长方向上的配置。

伪成长与真成长

“什么是真正值得我们布局的成长股?”

这个问题是我们首先需要解决的。作为2014-15年“疯牛”的亲历者,当年那一堆的成长股依然历历在目,以乐视网为代表,从市盈率到市梦率,从百亿市值畅想千亿市值,一系列的精美绝伦的故事与梦想,最终导致市场用了整整4年多时间来消化,其中还包含了大量类似乐视网这样无法抚平的伤痛。

所以,个人认为,成长股的投资,首先需要区别的就是伪成长与真成长,而两者最核心的区别就是盈利以及盈利质量的可持续性。

也许,伪成长也会有阶段性的“春天”,但是长期而言,真正值得我们布局的成长只有“有价值的成长”,映射到基金投资,在成长型基金的选择上,我也坚持只选择能“长期把握优质公司成长价值”的基金,就是偏价值成长的基金。

一样的成长投资,不一样的成长策略

当然,即使同样是价值成长,因为基金经理的成长路径、能力圈、方法论与价值观的不同,最终,体现出来的成长投资风格也会有很多差异,而理解这些差别,是更好地配置成长型基金的前提。今天以中欧基金的三位价值成长型基金经理为例,讲讲其中的差别。

这三位分别是王培(中欧行业成长)、周应波(中欧时代先锋)、周蔚文(中欧新蓝筹)。

1、选股层面,对成长性的选择角度不同

之所以三位都定位偏向成长,是因为他们在方法论上都更倾向于依靠企业未来的收入和利润的高增长来获得回报,更强调公司未来的价值要远大于公司现在的价值,因此,相同的是三位都偏好成长性行业及科技类公司,但相互之间的差异点在于对成长阶段的选择和研究公司的角度不同。

(1)成长阶段的选择不同

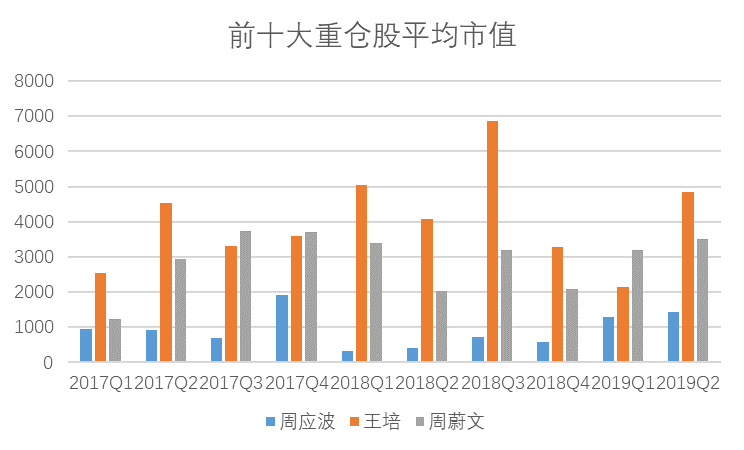

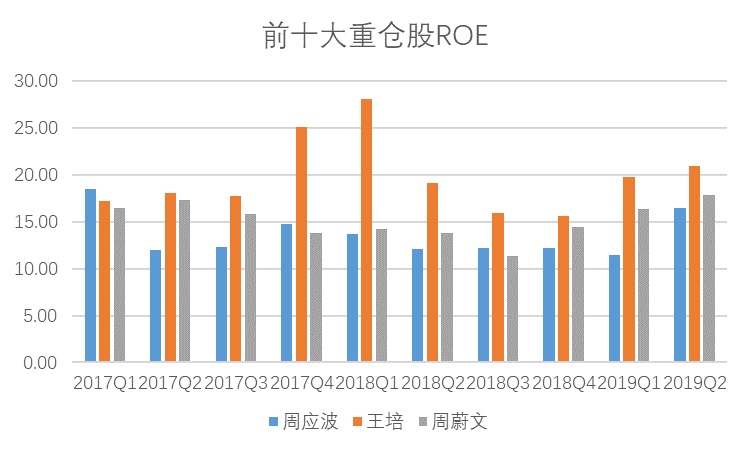

从企业生命周期角度来看,企业在不同成长阶段的成长性、竞争格局、竞争优势不同,对应的企业价值及确定性也就不同。王培之所以被称为“白马王培”,应该是他更多选择已经建立竞争优势、“高质量高成长”的白马股,他曾表示,白马公司的信息透明,适合逻辑推演,具有天然优势。与之相比,周应波(科技成长波)更偏好处于爆发阶段的成长性行业和成长股,偏“中盘成长”风格。而周蔚文的重仓股没有明显的市值倾向,属于“成长聚焦”的风格,更看重行业的2-3年或更长时期内的景气趋势。他倾向于在景气行业内选择最好的成长型公司,最终呈现的选股结果往往介于王培与周应波之间。这些方面的差异,从过去这些年前十大持仓的平均市值、ROE也基本可以得到佐证。

(2)商业模式的偏好不同

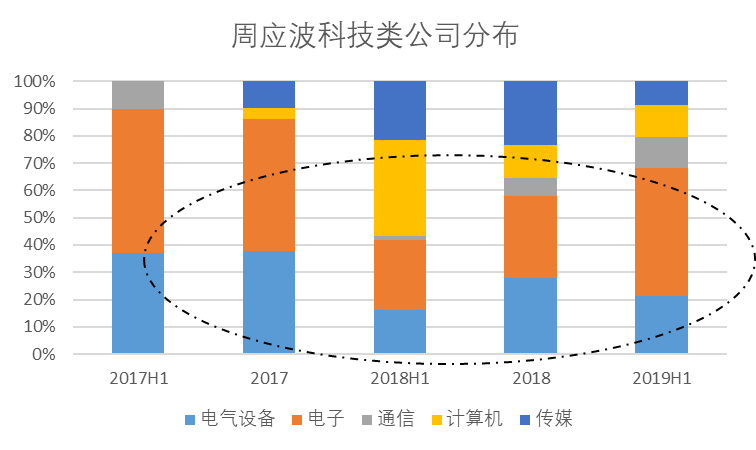

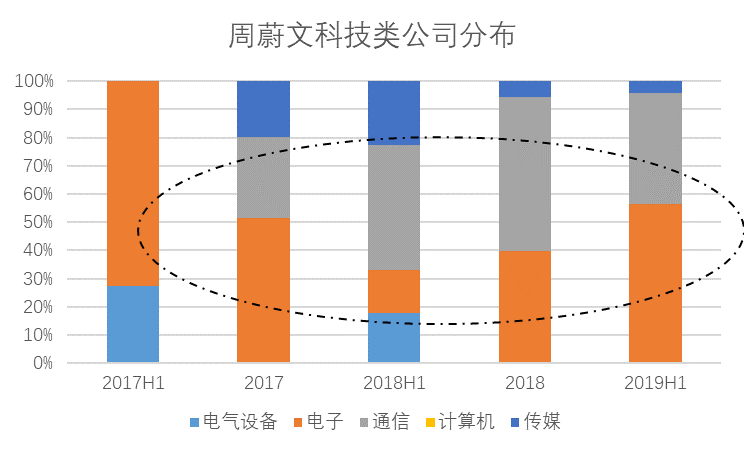

与价值投资相比,成长型基金经理对商业模式的偏好差异可能更大一些。以科技类公司为例,王培更喜欢投资模式和内容,注重社会变革中产业和模式变迁带来的机会,如传媒和服务业;周应波更喜欢挖掘硬件的机会,注重由于产能利用率提升和新产品周期带来的业绩阶段性爆发;周蔚文则把研究的重心放在研究各细分领域长期的景气趋势上,在景气趋势最为确定的细分上进行前瞻性布局,如5G通信。

2、组合构建,超额收益的来源不同

(1)王培的持续性

王培更偏向自下而上精选具备持续性竞争优势的个股,通过拉长时间维度,预判未来大的社会发展趋势,从而精选出更具持续性的公司,长期持股获得回报。根据他过往的持仓数据可以看到,他会根据公司盈利周期与趋势,在组合内做阶段性加减仓调整。他对公司层面的要求更为苛刻,注重公司品质以及长期竞争优势。因此,总体上呈现出“白马成长”风格,持股周期相对较长,对股价阶段性表现的容忍度会比较高一些。

(2)周应波的爆发性

周应波的投资风格呈现出自上而下的景气度投资倾向。针对不同子行业分辨投资标的的景气度和爆发性,并及时调整组合的方向。同时,他擅长逆向投资,对行业接下来2-4个季度的景气度预判颇为精准。他的投资方法对仓位的有效性要求较高,而且这种景气度的判断需要大量的信息反馈和强研究支持,而一些黑马公司的呈现让他的组合具有爆发力。总体上,周应波持股周期相对偏短,持股更为分散,适用的市场场景更广,但操作的难度更高。

(3)周蔚文的确定性

周蔚文是基金行业里为数不多的投资老将,十分低调,属于“深藏功与名”的基金经理。他倾向于选择未来2-3年或更长时期内景气趋好行业内的好公司,认为绝大多数公司靠天吃饭,并没有永远的好行业与好公司,只有行业利润高速增长时,公司利润增长才是大概率事件——因此,他倾向于用行业的大趋势确保个股小趋势的确定性,“优中选优”,先精选景气趋势向上的好行业,再从中精选行业内最好的公司,从而获得双重确定,确保成长的确定性。总体上是先行业后个股,持股周期较长,行业集中度相对偏高。

布局成长的一点思考

对比了以上三位成长型基金经理,我们就会发现,同样的成长型投资思路之下可以演绎出完全不同的投资风格,但所有的成长都更依赖于对企业未来价值的判断——与深度价值(基于企业现有价值)相比,成长型投资的不确定性更强,难度也更高,更需要专业化的研究能力。

也正是基于这样一种认知,在我看来,非专业投资者其实是比较难驾驭成长型投资的(尤其是与复杂多变的科学技术相关的板块),因此,配置成长型基金往往是对个人能力圈的一种有效补充,这也是我配置成长基金的主要原因。

以下是今天举例的三位成长型基金经理的代表作,希望对大家接下来的成长型基金配置有一定作用。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。