这家“老牌”基金公司好尴尬!“抱团”科技股,净利润却较5年前下滑90%,发生了啥?

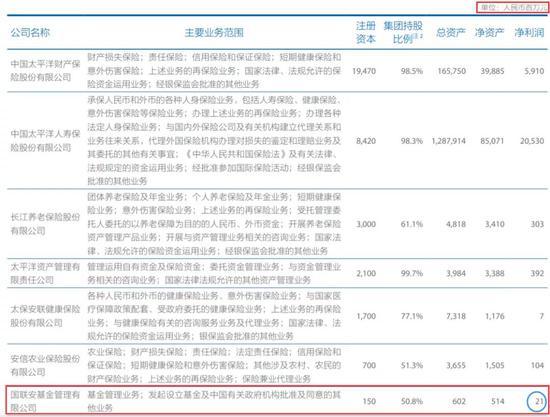

2019年是太保资管从国泰君安手中正式接管国联安基金后的第一个完整年,据太保年报显示,2019年国联安基金净利润为2100万元。

2100万是个什么概念呢?不到2015年净利润2.4亿元的十分之一。

然而,截至2019年底,国联安基金管理总规模达到463.33亿元,超过2015年的439.74亿元,再创历史新高(以年末口径统计)。

而且,在去年下半年A股科技股大爆发前,公司于5月份“精准”发行了一只半导体ETF,这也是目前市场仅有的2只半导体主题ETF之一。

截至目前,半导体基金仍领涨年内股票型ETF,在“优异”业绩带动下,该ETF年初以来规模又暴增了5倍多。

此外,截至2019年底,国联安旗下基金前十大重仓股里,有多只是科技股。

那么问题来了!管理规模创新高,“抱团”科技股,为何净利润却较5年前下滑逾90%?这家成立于2003年,迄今已有17年历史的“老牌”基金公司,最近到底发生了啥?

净利润较5年前下滑90%

据太保最新年报显示,2019年,国联安基金净利润为2100万元。

过去几年(2015~2018),国联安净利润分别为2.4亿、1.34亿、3800万元和3400万元;换句话说,去年公司净利润较5年前下滑超90%。

▼附图:太保控股参股公司2019年业绩

净利润持续下滑,会不会是行业性的因素?

答案是否定的。虽然目前券商、银行、保险等年报还在陆续披露,但就已公布的有限的数据看:

2019年华夏基金净利润12亿,较2018年11.4亿元有增长;鹏华基金净利润5.49亿元,较2018年的4.56亿元也有增长;华安、中海、浙商等也均较2018年有进步。

就连2018年刚成立的睿远基金,在2019年也扭亏为盈,成立第二年就赚了5900多万元。

规模也不是“致命”问题

在很多人的印象里,规模是公募基金的“命根”,是公司实现收入的主要来源。既然行业大环境没问题,那么就是公司管理规模“缩水”咯。

但是这个猜想可能也是错的。

因为,截至2019年底,国联安旗下共管理52只基金,管理规模达463.33亿元。虽然这个规模在行业里只能排到52/140位,但却创下了公司管理规模的历史新高(以年末口径统计)。

▼附图:国联安旗下基金数量和管理总规模

产品结构或许才是“主因”

众所周知,对于不同类型的基金而言,基金公司收取的管理费率是不一样的。

一般来讲,主动股票型基金管理费率为1.5%;混合型基金在0.6%~1.5%不等;债券型基金主要集中在0.3%~0.8%之间;指数型(含ETF)主要收取标准是0.5%左右。

换句话说,即便是总的管理规模一致,但如果基金类型分布不一样,基金公司最后收取的管理费也会有天壤之别。

那么,我们就来看下,国联安基金在管理规模创下历史新高时,其不同类型基金的规模分布是怎样的。

▼附图:国联安旗下基金规模数据

从上图可以明显看到,虽然2019年底管理总规模和2015年底时相比增加不多,但产品结构已发生了很大变化。

具体来说,2015年底时,近440亿管理规模里,有295亿都是混合型基金,股混基金加一起超过300亿元;但2019年底时,混合基金规模降至不到75亿元,股混基金加一起不到120亿元,对应的是,债基规模较2015年底增加逾210亿元。

除此以外,自2010年引入指数基金后,指基规模在股票基金里的占比,也在逐年提高;也就是说,目前国联安旗下主动偏股基金管理规模,和2007年高峰时比,已近乎可以忽略不计。

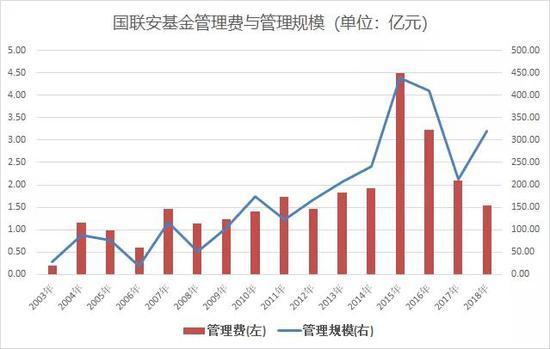

当然,近几年公司产品结构上出现的变化,很快就在公司每年收取的管理费规模上,得到了体现。

从上图可以看到,虽然2016年底和2015年底相比,公司总的管理规模下降并不明显,但收取的管理费直接下了一个台阶;2018年公司管理规模较2017年有明显回升,公司收取的管理费却仍在下降。

由于目前公司旗下基金还未披露2019年基金年报,所以暂时无法得知公司去年收了多少管理费。但从最新产品结构分布看,即使2019年管理费有增加,也很难和2015年相媲美。

投资总监实乃一位“牛人”

话再说回来,公司产品结构里,主动偏股基金规模占比越来越小,是因为没有股票投资牛人吗?

据公开信息,目前国联安基金投资总监为魏东。

说到魏东,很多人可能并不陌生,他从2003年加盟华宝兴业基金就“入行”了。在华宝基金,魏东先后担任交易部总经理、基金经理、投资副总监及国内投资部总经理职务。

2009年6月,魏东来到国联安基金,一干就是近12年。进入国联安后,他先是担任总经理助理,之后从2009年8月起至今一直兼任公司投资总监,2011年11月至今,还担任公司副总经理一职。

除此以外,魏东还是一位基金经理,从管理首只产品算起,他已有逾15年投资管理经验;且从其管理产品的历史业绩看,表现并“不俗”。

2019年6月份,他在谈论市场时表示,“A股市场目前隐含收益率/无风险利率为2.4,处于历史较高水平。从中长期来看,权益资产处于理想安全的配置时点。消费、科技和高端制造是未来数年投资的主线……”

在他说这些话之前,国联安基金刚发行成立了一只“半导体主题ETF”。2019年5月8日,国联安半导体 ETF成立,基金首募规模为3.13亿份。

随后,2019年下半年,A股科技股行情如“疯牛”一样狂奔;今年以来,半导体概念更是独领风骚。

在赚钱效应带动下,作为国内两只半导体主题ETF之一,这只基金也很快引来投资者追捧。截至3月25日,基金最新规模达32.32亿份,是成立时的10倍有余,较年初再增加逾5倍。

除此以外,据2019年基金四季报,截至2019年底,国联安旗下基金在“抱团”持有科技股。其中前五大重仓股兆易创新、北方华创、汇顶科技、圣邦股份、卓胜微,均为科技概念。

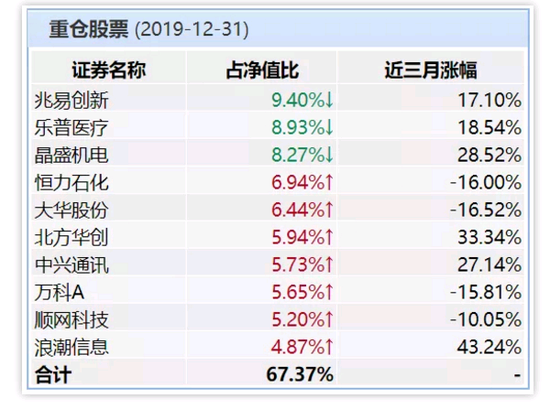

▼附图:国联安旗下基金前十大重仓股

由魏东本人管理的国联安精选,除了重仓持有兆易创新和北方华创外,还持有中兴通讯、顺网科技、浪潮信息等科技股。

▼附图:国联安精选前十大重仓股

其管理的另外一只基金国联安新精选,前十大重仓股基本和国联安精选相似,在这只基金里,他还重仓持有了科技制造龙头工业富联。

▼附图:国联安新精选前十大重仓股

“新掌门”孟朝霞挑战重重

拿着这样一份成绩单,估计在面对大股东太保资管时,“新掌门”孟朝霞会有不小的压力。

2017年1月,国泰君安宣布挂牌转让国联安51%的股权;同年4月,中国太保杀出重围,发布公告称将以10.45亿元受让国泰君安持有的国联安基金对应股权。

2018年上半年,在经历了一系列监管审批后,股权过户正式完成,由此太保资管取代国泰君安,成为国联安基金第一大股东和控股股东。

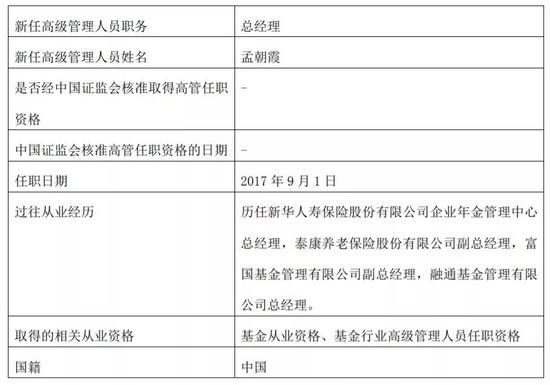

在太保发布公告后,2017年9月,国联安基金还发布了一则高级管理人员变更公告。公告宣布,总经理谭晓雨因工作原因离任,孟朝霞接任总经理。

据公开资料,谭晓雨曾任国泰君安财富管理部联席总经理、咨询部总经理等职位,2015年6月上任国联安基金总经理。

接任者孟朝霞并非是从太保体系派过来的人,资料显示,在挂帅国联安总经理之前,孟朝霞是融通基金总经理。

在业内,孟朝霞有着“营销老将”的称号。具体来说,她历任新华人寿保险企业年金管理中心总经理、泰康养老保险副总经理、富国基金副总经理、融通基金总经理。

在孟朝霞担任富国基金副总经理的五年期间,富国基金产品数量及资产规模均实现翻番。

2014年,孟朝霞离开富国基金,加入融通基金并任总经理一职。彼时的融通基金正处于规模增长停滞不前的困窘期。加入融通基金后,孟朝霞率先推行“协同事业部制”,为融通基金从外部引进和内部提拔了多名人才,融通基金的业绩也一度冲进行业前列。

2017年,孟朝霞加入国联安基金后,公司管理规模再次迈入逐年增加通道。但和同期成立的招商基金、广发基金比,国联安目前管理规模依然较小。

而且,作为已手握巨资的太保资管而言,管理规模、投资能力以及营收利润,哪个对其更重要,既是“新掌门”孟朝霞要思考的,也是市场观察国联安未来发展的重点之所在。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。